das Niedersächsische Finanzgericht hatte zu entscheiden, ob bei teilentgeltlicher Übertragung von Immobilien im Wege der vorweggenommenen Erbfolge ein Veräußerungsgewinn oder ein Veräußerungsverlust zu versteuern ist.

Mit steuerlichen Verbesserungen will die Bundesregierung im Rahmen ihrer Wachstumsinitiative die Elektromobilität stärken. Künftig sollen Unternehmen von einer Sonderabschreibung für vollelektrische und emissionsfreie Fahrzeuge profitieren. Zudem soll der Steuervorteil für E-Dienstwagen erweitert werden.

Das Bundeszentralamt für Steuern hat darüber informiert, dass die Wirtschafts-Identifikationsnummer (W-IdNr.) stufenweise ohne Antragstellung ab November 2024 zugeteilt werden soll. Sie wird entweder im Wege der Öffentlichen Mitteilung oder über das ELSTER-Benutzerkonto vergeben.

Haben Sie Fragen zu den Artikeln dieser Ausgabe der Monatsinformation oder zu anderen Themen? Bitte sprechen Sie uns an.

Wir beraten Sie gerne.

Für Einkommensteuerpflichtige

Keine einkommensteuerliche Anerkennung eines Ehegatten-Mietverhältnisses bei unklarer Vertragsgestaltung

Ein zwischen Ehegatten geschlossenes Mietverhältnis ist mangels Fremdüblichkeit nicht steuerlich anzuerkennen, wenn es bereits an einer klaren und eindeutigen Vertragsgestaltung fehlt. So entschied das Niedersächsische Finanzgericht (Az. 2 K 195/19).

Im Rahmen eines Ehegattenmietverhältnisses (hier: Überlassung von Räumlichkeiten zum Betrieb einer Rechtsanwaltskanzlei) besteht eine Anpassungspflicht hinsichtlich des Mietvertrags bis hin zur Vereinbarung einer unentgeltlichen Nutzungsüberlassung, wenn die Mietzahlungen nur noch aus gemeinsamen Mitteln der Ehegatten aufgebracht werden können.

Im Streitfall hatten die Vertragsparteien die folgenden Vertragsänderungen nur noch mündlich getroffen: die Aufgabe der ursprünglich vorgenommenen Aufteilung der Miete in Nettomiete und abzurechnende Nebenkosten, die Veränderungen betreffend den Umfang der gemieteten Fläche, die Höhe der Miete, die Nutzungsänderungen durch den Um- und Ausbau sowie die teilweise Nutzung durch die Tochter abweichend von der ursprünglich vertraglichen Vereinbarung.

Der BFH hat nun zu klären, welche Kriterien bei einem Ehegattenmietverhältnis zur Annahme der Fremdüblichkeit führen (Az. VIII R 23/23). Einschlägige Streitfälle sollten im Hinblick auf das anhängige Revisionsverfahren offengehalten werden.

Steuerberatungskosten sind für die Ermittlung des Veräußerungsgewinns zu berücksichtigen

Steuerberatungskosten, die im Zusammenhang mit der Ermittlung eines nach § 17 EStG steuerpflichtigen Veräußerungsgewinns angefallen sind, sind Veräußerungskosten im Sinne von § 17 Abs. 2 Satz 1 EStG und mindern daher den steuerpflichtigen Veräußerungsgewinn. So entschied das Hessische Finanzgericht (Az. 10 K 1208/23).

Das Gericht ist zur Überzeugung gelangt, dass es sich bei den geltend gemachten Aufwendungen um Veräußerungskosten im Sinne von § 17 Abs. 2 Satz 1 EStG handelt. Laut der vorgelegten Rechnung des Steuerberaters stellten die geltend gemachten Aufwendungen Gebühren für die Ermittlung der Einkünfte aus Gewerbebetrieb (Ermittlung des Überschusses der Betriebseinnahmen über die Betriebsausgaben, § 25 Abs. 1 StBVV) nebst anteiligen Auslagen dar, die als einkünftebezogene Steuerberatungskosten gewinnmindernd zu berücksichtigen seien.

Die streitgegenständlichen Steuerberatungskosten seien durch den Veräußerungsvorgang veranlasst, da das „auslösende Moment“ für die Entstehung dieser Aufwendungen in dem Veräußerungsvorgang selbst bestehe.

Gegen die Entscheidung des Hessischen Finanzgerichts wurde Revision eingelegt, welche beim Bundesfinanzhof (Az. IX R 12/24) offen ist.

Kindergeldanspruch bei nachträglich bekannt gewordenem Ausbildungsverhältnis eines volljährigen Kindes – Nichteinlegung eines Einspruchs als grobes Verschulden

Die Beteiligten stritten darüber, ob der Aufhebungs- und Erstattungsbescheid der Beklagten bzgl. des Kindergelds aufgrund des vom Kläger nachträglich vorgelegten Nachweises über das Ende der Ausbildung seines Sohnes korrigiert werden muss.

Ein nachträglich vorgelegtes Schreiben des Ausbildungsbetriebs, aus dem hervorgeht, dass sich ein volljähriges Kind in Ausbildung befand, sodass dem Anspruchsteller Kindergeld zustand, ist nach einem Urteil des Finanzgerichts Bremen ein nachträglich bekannt gewordenes Beweismittel, welches den zuvor ergangenen Aufhebungs- und Erstattungsbescheid in sachlich-rechtlicher Hinsicht rechtswidrig macht (Az. 2 K 42/24).

Der Beteiligte handele aber grob schuldhaft, wenn er es versäume, Einspruch einzulegen, obwohl sich ihm innerhalb der Einspruchsfrist die Vorlage eines der Finanzbehörde bisher nicht bekannten Beweismittels hätte aufdrängen müssen. Der Kläger könne hier daher die Korrektur (Aufhebung bzw. Änderung) des bestandskräftig gewordenen Bescheides weder nach § 44 SGB X oder § 70 Abs. 2 EStG noch nach § 173 Abs. 1 Satz 1 Nr. 2 AO erreichen.

Teilweise Schenkung einer Immobilie ist kein privates Veräußerungsgeschäft

Teilentgeltliche Übertragungen von Immobilien im Wege der vorweggenommenen Erbfolge unterhalb der historischen Anschaffungskosten sind keine tatbestandlichen Veräußerungen im Sinne des § 23 EStG (Az. 3 K 36/24). Somit ist nach Auffassung des Niedersächsischen Finanzgerichts die Betrachtung der Finanzverwaltung, dass bei solchen teilentgeltlichen Übertragungen wie im Streitfall rechnerisch für den Übertragenden ein privater Veräußerungsgewinn entstehen könnte, unzutreffend. Vor allem besteht in solchen Fällen kein Anlass, eine Aufteilung des einheitlichen Übertragungsvertrages im Wege der vorweggenommenen Erbfolge in einen entgeltlichen und einen unentgeltlichen Teil anhand des Verkehrswertes vorzunehmen.

Gegen die Entscheidung wurde Revision eingelegt, welche beim Bundesfinanzhof (Az. IX R 17/24) offen ist.

DBA-Schweiz: Grenzgängerregelung bei nicht ganzjähriger Beschäftigung

Das Finanzgericht München entschied, dass bei einem Arbeitnehmer, der nicht während des gesamten Kalenderjahres in dem anderen Staat beschäftigt ist, die für die Grenzgängereigenschaft nicht schädlichen Tage der Nichtrückkehr in der Weise zu berechnen sind, dass für einen vollen Monat der Beschäftigung fünf Tage und für jede volle Woche der Beschäftigung ein Tag anzusetzen ist (Az. 8 K 883/23).

Im Streitfall hatte der Kläger seit 2016 einen Wohnsitz in der Schweiz und wurde in Deutschland als beschränkt steuerpflichtig veranlagt. Er erzielte Einkünfte aus nichtselbstständiger Arbeit bei einer inländischen GmbH. Das Arbeitsverhältnis zwischen dem Kläger und der GmbH wurde durch Aufhebungsvertrag mit Wirkung zum 31.12.2018 aus betrieblichen Gründen beendet. Ab dem 01.05.2018 war der Kläger unter Fortzahlung des monatlichen Fixeinkommens von der Verpflichtung zur Arbeitsleistung unwiderruflich freigestellt worden. Der Kläger war der Meinung, dass er als Grenzgänger i. S. v. Art. 15a Abs. 2 DBA-Schweiz mit seinen Einkünften aus nichtselbstständiger Arbeit nur – mit Ausnahme eines Quellensteuereinbehalts für Deutschland von 4,5 % – in der Schweiz zu besteuern sei. Die für das Negieren der Grenzgängerregelung erforderliche Anzahl von mehr als 60 Nichtrückkehrtagen habe er mit nur 35 Nichtrückkehrtagen nicht erreicht. Das beklagte Finanzamt war der Ansicht, dass für die Grenzgängereigenschaft nur das aktive Beschäftigungsverhältnis bis Mai 2018 maßgeblich ist, sodass die im DBA vorgesehene 60-Tages-Grenze auf 22 Nichtrückkehrtage zu kürzen sei; diese Grenze von 22 Nichtrückkehrtagen wurde durch die vorliegenden 35 Tage überschritten.

Nach Auffassung des Finanzgerichts München sei die Klage unbegründet, da das Finanzamt die Anzahl der maßgeblichen Nichtrückkehrtage zutreffend mit 22 Tagen bestimmt habe, sodass diese Grenze durch die vorliegenden 35 Nichtrückkehrtage überschritten wurde. Damit scheide eine Grenzgängereigenschaft des Klägers und somit ein Besteuerungsrecht der Schweiz gem. Art. 15a DBA-Schweiz aus.

Für Erbschaftsteuerpflichtige

Begünstigungsvorschriften für den Erwerb eines Kommanditanteils bei Erbschaftsteuer anwendbar

Der Bundesfinanzhof (BFH) hat entschieden, dass die Begünstigungsvorschriften der §§ 13a, 13b und 13c ErbStG a. F. für den Erwerb eines Kommanditanteils auch dann anwendbar sind, wenn dieser im Rahmen einer Erbauseinandersetzung erfolgt (Az. II R 12/21).

Entscheidend ist, dass ein innerer Zusammenhang zwischen dem Vermögenstransfer und der Erbauseinandersetzung besteht.

Im vorliegenden Fall war dieser gegeben, da der Kläger bereits zu 80 % an der Kommanditgesellschaft beteiligt war und weitere 10 % geerbt hatte. Zudem wurde die Steuervergünstigung für ein Wohngrundstück und ein Familienheim anerkannt, obwohl die Frist von sechs Monaten überschritten wurde.

Der BFH stellte klar, dass es keine zeitliche Begrenzung für den Begünstigungstransfer gibt, solange die Erbauseinandersetzung auf einem konsistenten Willen basiert und kein anderer Beschluss vorliegt.

Die Entscheidung hat Auswirkungen auf die Praxis, da sie zeigt, dass die Finanzverwaltung ihre Richtlinien anpassen muss.

Bei entgegenstehenden Steuerbescheiden ist ein Einspruch oder eine Sprungklage zu empfehlen.

Hinweis

Es bleibt jetzt abzuwarten, wann die Finanzverwaltung die Änderung der ErbStH nach diesem Urteil vornimmt. Bei dagegen verstoßenden Steuerbescheiden ist ein Einspruch oder eine Sprungklage dringend zu empfehlen.

Für Umsatzsteuerpflichtige

Finanzamt kann Berichtigung des Vorsteuerabzugs aus Anzahlung bei nicht ausgeführter Lieferung verlangen

Der Besteller, der vor Ausführung der Lieferung eine Anzahlung geleistet hat, hat den Vorsteuerabzug zu berichtigen, wenn die bestellte Lieferung nicht ausgeführt wird. So entschied das Sächsische Finanzgericht (Az. 8 K 1202/22).

Der Höhe nach hat die Berichtigung so zu erfolgen, dass der Betrag des endgültig vorgenommenen Vorsteuerabzugs demjenigen entspricht, zu dessen Vornahme der Steuerpflichtige berechtigt gewesen wäre, wenn die Änderung ursprünglich berücksichtigt worden wäre.

Verfahrensrecht

Art und Weise der Aufzeichnungen zur Gewinnermittlung ist eine Tatsache – Korrektur bestandskräftiger Steuerbescheide nach Außenprüfung zulässig

Die Art und Weise, in der ein Steuerpflichtiger, der seinen Gewinn durch Einnahmenüberschussrechnung ermittelt, seine Aufzeichnungen geführt hat, ist eine Tatsache (§ 173 Abs. 1 Nr. 1 AO), die – wird sie dem Finanzamt nachträglich bekannt – zur Korrektur eines bestandskräftigen Einkommensteuerbescheids führen kann. So entschied der Bundesfinanzhof (Az. III R 14/22).

In den Jahren 2013 und 2014 ermittelte der Kläger, ein Einzelunternehmer, seinen Gewinn im Wege der Einnahmenüberschussrechnung (§ 4 Abs. 3 EStG). Das Finanzamt veranlagte ihn zunächst erklärungsgemäß und ohne Vorbehalt der Nachprüfung. Eine spätere Außenprüfung beanstandete die Aufzeichnungen des Klägers als formell mangelhaft und führte zu einer Hinzuschätzung. Das Finanzamt änderte daraufhin die bestandskräftigen Einkommensteuerbescheide der Streitjahre 2013 und 2014. Dies sei auch verfahrensrechtlich zulässig, da im Rahmen der Außenprüfung nachträglich steuererhöhende Tatsachen bekannt geworden seien (§ 173 Abs. 1 Nr. 1 AO).

Dem folgte der Bundesfinanzhof im Grundsatz. § 173 Abs. 1 Nr. 1 AO lasse eine Änderung bestandskräftiger Steuerbescheide nicht nur dann zu, wenn sicher feststeht, dass der Steuerpflichtige Betriebseinnahmen nicht aufgezeichnet hat. Auch die Art und Weise, in der der Steuerpflichtige seine Aufzeichnungen geführt hat, ist eine Tatsache im Sinne des § 173 Abs. 1 Nr. 1 AO.

Dies gilt für Aufzeichnungen über den Wareneingang (§ 143 AO) ebenso wie für sonstige Aufzeichnungen oder die übrige Belegsammlung eines Steuerpflichtigen, der seinen Gewinn durch Einnahmenüberschussrechnung ermittelt, auch wenn die Einnahmenüberschussrechnung § 4 Abs. 3 EStG keine Verpflichtung zur förmlichen Aufzeichnung der Betriebseinnahmen und Betriebsausgaben vorsieht.

Hinweis

Darüber, ob im Streitfall eine Änderung der bestandskräftigen Steuerbescheide gemäß § 173 Abs. 1 Nr. 1 AO zulässig war, konnte der Bundesfinanzhof allerdings – mangels hinreichender Feststellungen des Finanzgerichts zur Rechtserheblichkeit – nicht abschließend entscheiden. Die Tatsache, ob und wie der Steuerpflichtige seine Bareinnahmen aufgezeichnet hat, ist rechtserheblich, wenn das Finanzamt bei deren vollständiger Kenntnis bereits im Zeitpunkt der Veranlagung zur Schätzung befugt gewesen wäre und deswegen eine höhere Steuer festgesetzt hätte. Da eine Schätzungsbefugnis des Finanzamts in bestimmten Fällen auch bei (lediglich) formellen Mängeln der Aufzeichnungen über Bareinnahmen besteht, muss das Finanzgericht im zweiten Rechtsgang prüfen, ob die Unterlagen des Klägers Mängel aufwiesen, die zur Hinzuschätzung von Betriebseinnahmen führen.

Sonstige

Vergabe der Wirtschafts-Identifikationsnummer ab November 2024

Das Bundeszentralamt für Steuern (BZSt) hat darüber informiert, dass die Wirtschafts-Identifikationsnummer (W-IdNr.) stufenweise ohne Antragstellung ab November 2024 zugeteilt werden soll. Sie wird entweder im Wege der Öffentlichen Mitteilung oder über das ELSTER-Benutzerkonto vergeben.

Die W-IdNr. gilt auch als bundeseinheitliche Wirtschaftsnummer nach dem Unternehmensbasisdatenregistergesetz. Umfangreiche Informationen sowie FAQs finden Sie auf der Homepage des BZSt (https://www.bzst.de/DE/Unternehmen/Identifikationsnummern/Wirtschafts-Identifikationsnummer/FAQ/faq_widnr.html).

Das Bundesministerium der Finanzen (BMF) hat am 21.08.2024 den Regierungsentwurf einer Verordnung zur Vergabe steuerlicher Wirtschafts-Identifikationsnummern (Wirtschafts-Identifikationsnummer-Verordnung – WIdV) auf seiner Internetseite (https://www.bundesfinanzministerium.de/Content/DE/Gesetzestexte/Gesetze_Gesetzesvorhaben/Abteilungen/Abteilung_IV/20_Legislaturperiode/2024-06-28-WIdV/2-Regierungsentwurf.pdf?__blob=publicationFile&v=2) veröffentlicht. Es handelt sich um eine zustimmungspflichtige Rechtsverordnung, weswegen der Bundesrat noch beteiligt werden muss. Frühestmöglicher Zeitpunkt wäre hierfür die Sitzung des Bundesrats am 27.11.2024.

Förderprogramm „Jung kauft Alt“ für den Kauf von Bestandsimmobilien gestartet

Am 03.09.2024 startete das neue Förderprogramm „Jung kauft Alt“, das Familien mit minderjährigen Kindern und kleineren bis mittleren Einkommen beim Wohneigentumserwerb von sanierungsbedürftigen Bestandsgebäuden unterstützt. Die Förderung erfolgt mittels zinsverbilligter KfW-Kredite. Für die Zinsverbilligungen der KfW stehen für 2024 insgesamt 350 Millionen Euro bereit. Zum Start liegt der Zinssatz bei 35 Jahren Kreditlaufzeit und einer zehnjährigen Zinsbindung bei 1,51 Prozent effektiv (Stand: 03.09.2024). Voraussetzung zur Inanspruchnahme der Förderung ist unter anderem der Erwerb einer Bestandsimmobilie mit einem Gebäudeenergieausweis der Klassen F, G oder H. In Deutschland trifft dies auf rund 45 Prozent aller Wohngebäude zu. Weitere Informationen finden Sie auf der Website der KfW (http://www.kfw.de/308).

Neue Heizungsförderung: Antragstellung für alle möglich

Die Antragstellung für die neue Heizungsförderung startete am 27.08.2024 wie geplant auch für die dritte und letzte noch offene Antragstellergruppe. Damit können jetzt auch Unternehmen, Eigentümerinnen und Eigentümer vermieteter Einfamilienhäuser sowie Wohneigentümergemeinschaften (WEG) bei Maßnahmen am Sondereigentum die Heizungsförderung bei der KfW beantragen. Beim Einbau einer klimafreundlichen Heizungsanlage oder beim Anschluss an ein Wärme- oder Gebäudenetz sind Investitionszuschüsse von der KfW erhältlich, für Wohn- wie auch Nichtwohngebäude.

Die dritte Antragstellergruppe kann die Grundförderung von 30 Prozent der förderfähigen Investitionskosten nutzen, plus fünf Prozent Effizienz-Bonus für besonders effiziente Wärmepumpen (also insgesamt bis zu 35 Prozent Förderung) oder einen Emissionsminderungszuschlag von pauschal 2.500 Euro für besonders effiziente Biomasse-Heizungen.

Weitergehende Informationen zur Heizungs- und energetischen Sanierungsförderung sind auf www.energiewechsel.de/beg sowie – zur Antragstellung für die neue Heizungsförderung – auf www.kfw.de zu finden.

Gesetzgebung

Wachstumsinitiative: Signal für klimafreundliche Mobilität

Mit der Wachstumsinitiative hat sich die Bundesregierung vorgenommen, die Autoindustrie und ihre Beschäftigten beim Modernisierungsprojekt E-Mobilität zu unterstützen. Die steuerliche Förderung von dienstlich genutzten E-Autos soll dabei helfen, die Nachfrage nach emissionsfreien Fahrzeugen weiter zu erhöhen. Zudem soll der Standort gezielt vorangebracht werden.

Für neu zugelassene, rein elektrische und emissionsfreie Fahrzeuge sollen Unternehmen die Investitionskosten schneller steuerlich geltend machen können. Dazu wird eine neue Sonderabschreibung eingeführt. Über einen Zeitraum von sechs Jahren können die Anschaffungen – beginnend mit einem Satz von 40 Prozent – von der Steuer abgeschrieben werden. Die Regelung gilt befristet für Anschaffungen im Zeitraum von Juli 2024 bis Dezember 2028.

Zusätzlich soll die Dienstwagenbesteuerung für Elektro-Fahrzeuge erweitert werden. Arbeitnehmer, die einen Elektro-Firmenwagen auch privat nutzen, sollen diesen Vorteil vergünstigt versteuern können. Dies gilt bislang nur, wenn das Auto nach dem sog. Bruttolistenpreis höchstens 70.000 Euro kostet. Dieser Betrag wird nun auf 95.000 Euro angehoben. Die neue Höchstgrenze gilt für Firmenwagen, die ab Juli 2024 angeschafft werden bzw. wurden.

Die Bundesregierung hat beschlossen, die vereinbarten steuerlichen Regelungen innerhalb des parlamentarischen Verfahrens in das Steuerfortentwicklungsgesetz aufzunehmen. Mit einer Stellungnahme des Bundesrats als nächstem Verfahrensschritt ist vss. am 27.09.2024 zu rechnen.

Grundfreibetrag 2024 soll um 180 Euro steigen

Der Grundfreibetrag in der Einkommensteuer soll für das Jahr 2024 um 180 Euro auf 11.784 Euro steigen. Das sieht ein Gesetzentwurf der Bundesregierung vor (BT-Drs. 20/12783). Der steuerliche Kinderfreibetrag soll um 228 Euro auf 6.612 Euro steigen.

Die Bundesregierung begründet die Notwendigkeit der Erhöhung damit, dass zum 1. Januar 2024 die Leistungen im Sozialrecht stärker gestiegen sind als noch 2022 im Existenzminimumbericht prognostiziert. Der Regierungsentwurf wird zurzeit im Bundestag diskutiert und wird demnächst entschieden.

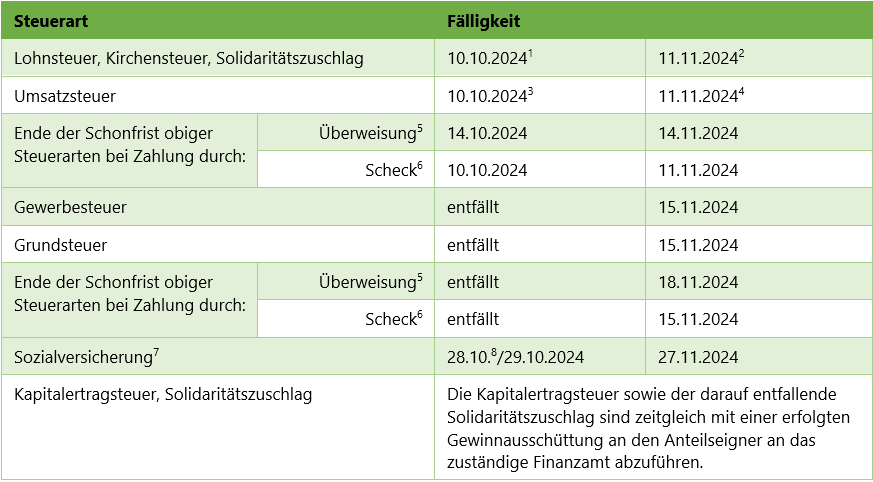

Termine Steuern/Sozialversicherung Oktober/November 2024

- Für den abgelaufenen Monat, bei Vierteljahreszahlern für das vorangegangene Kalendervierteljahr.

- Für den abgelaufenen Monat.

- Für den abgelaufenen Monat, bei Dauerfristverlängerung für den vorletzten Monat, bei Vierteljahreszahlern ohne Dauerfristverlängerung für das abgelaufene Kalendervierteljahr.

- Für den abgelaufenen Monat, bei Dauerfristverlängerung für den vorletzten Monat, bei Vierteljahreszahlern mit Dauerfristverlängerung für das abgelaufene Kalendervierteljahr.

- Umsatzsteuervoranmeldungen und Lohnsteueranmeldungen müssen grundsätzlich bis zum 10. des dem Anmeldungszeitraum folgenden Monats (auf elektronischem Weg) abgegeben werden. Fällt der 10. auf einen Samstag, Sonntag oder Feiertag, ist der nächste Werktag der Stichtag. Bei einer Säumnis der Zahlung bis zu drei Tagen werden keine Säumniszuschläge erhoben. Eine Überweisung muss so frühzeitig erfolgen, dass die Wertstellung auf dem Konto des Finanzamts am Tag der Fälligkeit erfolgt.

- Bei Zahlung durch Scheck ist zu beachten, dass die Zahlung erst drei Tage nach Eingang des Schecks beim Finanzamt als erfolgt gilt. Es sollte stattdessen eine Einzugsermächtigung erteilt werden.

- Die Sozialversicherungsbeiträge sind einheitlich am drittletzten Bankarbeitstag des laufenden Monats fällig. Um Säumniszuschläge zu vermeiden, empfiehlt sich das Lastschriftverfahren. Bei allen Krankenkassen gilt ein einheitlicher Abgabetermin für die Beitragsnachweise. Diese müssen der jeweiligen Einzugsstelle bis spätestens zwei Arbeitstage vor Fälligkeit (d. h. am 24.10.8/25.10.2024/25.11.2024, jeweils 0 Uhr) vorliegen. Regionale Besonderheiten bzgl. der Fälligkeiten sind ggf. zu beachten. Wird die Lohnbuchführung durch extern Beauftragte erledigt, sollten die Lohn- und Gehaltsdaten etwa zehn Tage vor dem Fälligkeitstermin an den Beauftragten übermittelt werden. Dies gilt insbesondere, wenn die Fälligkeit auf einen Montag oder auf einen Tag nach Feiertagen fällt.

- Gilt für Bundesländer, in denen der Reformationstag ein gesetzlicher Feiertag ist.