Guten Tag,

der Bundesfinanzhof entschied, dass die Nennung eines Einstellungsorts in einem Arbeitsvertrag für sich allein keine dauerhafte Zuordnung zu einer ortsfesten betrieblichen Einrichtung des Arbeitgebers bestimmt.

In einem weiteren Urteil hatte der Bundesfinanzhof zu entscheiden, ob Aufwendungen für eine Dienstwohnung unter den besonderen Gegebenheiten des Streitfalls unabhängig von deren Größe notwendige Mehraufwendungen sind.

Der Bundesfinanzhof ist der Auffassung, dass die Zuwendungen beim Empfänger zu keinen einkommensteuerpflichtigen Einkünften führen. Bei Geschäftsfreunden ist dies zu verneinen, wenn z. B. Veranstaltungen lediglich der Aufrechterhaltung und Vertiefung der Kundenkontakte dienen.

Für die elektronische Übermittlung von Lohnsteuerbescheinigungen ist ab dem Veranlagungszeitraum 2023 die Angabe einer steuerlichen Identifikationsnummer notwendig. Ein aktuelles Schreiben des Bundesfinanzministeriums regelt das Vorgehen in den Fällen, wenn dem Arbeitgeber die steuerliche Identifikationsnummer des Arbeitnehmers nicht vorliegt.

Der Europäische Gerichtshof sieht bei umsatzsteuerfreier Vermietung von Grundstücken die Umsatzsteuerpflicht von damit vermieteten Betriebsvorrichtungen nach dem deutschen Umsatzsteuergesetz als nicht mit der Mehrwertsteuersystemrichtlinie vereinbar an.

Haben Sie Fragen zu den Artikeln dieser Ausgabe der Monatsinformation oder zu anderen Themen? Bitte sprechen Sie uns an.

Wir beraten Sie gerne.

Für Einkommensteuerpflichtige

Zuordnung der ersten Tätigkeitsstätte eines angestellten Bauleiters

Ein Bauleiter war für eine AG tätig. Die AG hatte u. a. eine ortsfeste betriebliche Einrichtung an einem Ort (AG-Niederlassung), welcher im Arbeitsvertrag des Klägers nur als „Einstellungsort“ bezeichnet wurde. Ihm stand ein Firmenwagen – auch zur privaten Nutzung – zur Verfügung, dessen Nutzung der Arbeitgeber in den Lohnabrechnungen als Sachbezug nach der 0,03%-Regelung berücksichtigte. Der Bauleiter argumentierte, dass er keine erste Tätigkeitsstätte am Sitz seines Arbeitgebers habe. Ausdrückliche Absprachen über eine Zuweisung zu der ortsfesten betrieblichen Niederlassung seien nämlich nicht getroffen worden. Er übe vielmehr eine Auswärtstätigkeit in Form der sog. Einsatzwechseltätigkeit aus. Das Finanzamt war der Ansicht, dass der Arbeitgeber dem Bauleiter eine erste Tätigkeitsstätte zugeordnet habe.

Der Bundesfinanzhof gab dem Bauleiter Recht. Die Nennung eines Einstellungsorts in einem Arbeitsvertrag bestimmt für sich allein keine dauerhafte Zuordnung zu einer ortsfesten betrieblichen Einrichtung des Arbeitgebers. Daher ist der Arbeitslohn des Bauleiters zu Recht um die sich aus der Anwendung der 0,03%-Regelung ergebenden Beträge zu reduzieren und die geltend gemachten Verpflegungsmehraufwendungen sind als Werbungskosten anzuerkennen. Vom Ansatz der Entfernungspauschale ist abzusehen.

Eine stillschweigende Zuordnung eines angestellten Bauleiters zu einer ortsfesten betrieblichen Einrichtung des Arbeitgebers ergibt sich nicht allein daraus, dass der Bauleiter die bestimmte betriebliche Einrichtung nur gelegentlich zur Ausübung seiner beruflichen Tätigkeit aufsuchen muss (z. B. Besprechungen), im Übrigen aber seine Arbeitsleistung ganz überwiegend außerhalb der festen Einrichtung erbringt. Entsprechendes gilt, wenn der Arbeitgeber in den Lohnabrechnungen für die private Nutzung des dem Arbeitnehmer überlassenen Dienstwagens die 0,03%-Regelung angewendet hat, so der Bundesfinanzhof.

Unterkunftskosten bei doppelter Haushaltsführung im Ausland abzugsfähig

Der Bundesfinanzhof hatte zu entscheiden, ob Aufwendungen für eine Dienstwohnung unter den besonderen Gegebenheiten des Streitfalls (verpflichtendes Beziehen einer vom Arbeitgeber zur Verfügung gestellten Dienstwohnung im Ausland nebst der damit einhergehenden Anrechnung der Dienstwohnungsvergütung auf die Dienstbezüge) unabhängig von deren Größe notwendige Mehraufwendungen sind.

Bei einer doppelten Haushaltsführung im Ausland ist im Einzelfall zu prüfen, welche Unterkunftskosten notwendig sind. So entschied der Bundesfinanzhof entgegen der Verwaltungsauffassung (Schreiben des Bundesfinanzministeriums vom 25.11.2020), dass keine pauschale Begrenzung bei einer Zweitwohnung im Ausland (Durchschnittsmiete für 60 qm) gegeben ist.

Bei einer beamtenrechtlich zugewiesenen Dienstwohnung seien die Unterkunftskosten am ausländischen Beschäftigungsort stets in tatsächlicher Höhe als Werbungskosten im Rahmen einer doppelten Haushaltsführung abzugsfähig.

Bei Sachzuwendungen eines Kreditinstituts an seine Privatkunden zur allgemeinen Kundenpflege keine Pauschalversteuerung

Ein Kreditinstitut lud unterschiedliche, von seinem Vorstand betreute, vermögende Privatkunden zu zwei Veranstaltungen ein (eine Schifffahrt mit Weinprobe und ein Golfturnier). Konkrete Produkte wurden bei diesen Veranstaltungen nicht beworben. Auch enthielten die Einladungen keinen Hinweis auf eine bestimmte Geldanlage oder mögliche Beratungsgespräche. Alle eingeladenen Privatkunden unterhielten bei dem Kreditinstitut zumindest ein Spar- und/oder Girokonto. Teilweise hatten diese Privatkunden über das Kreditinstitut auch in ganz unterschiedliche Wertpapiere investiert. Etwa 20 % der Privatkunden hatten dem Kreditinstitut Kapital für einen festen Zins und eine feste Laufzeit überlassen. Ein geringer Anteil der eingeladenen Privatkunden hatte auch einen Kredit erhalten. Das Kreditinstitut unterwarf die Veranstaltungskosten der Pauschalsteuer gemäß § 37b EStG und meldete sie in den Lohnsteuer-Anmeldungen an.

Der Bundesfinanzhof vertritt jedoch die Auffassung, dass Sachzuwendungen eines Kreditinstituts an seine Privatkunden, die der Pflege der Geschäftsbeziehung dienen, nicht zur Pauschalversteuerung nach § 37b Abs. 1 EStG führen. Die streitigen Sachzuwendungen sind – anders als üblicherweise Kapitalerträge i. S. v. § 20 EStG – nicht nach der einzelnen Kapitalanlage, sondern pauschal bemessen und folglich kapitalanlageunabhängig gewährt worden.

Besteuerung der Energiepreispauschale fraglich

Ab September 2022 wurde die Energiepreispauschale (EPP) in Höhe von 300 Euro als Kompensation für die hohen Energiekosten ausgezahlt. Von der Einmalzahlung profitierten Erwerbstätige, Rentner und Selbstständige. Jedoch unterliegt diese Pauschale der Einkommensteuer bzw. geht das Finanzamt davon aus, dass sie steuerpflichtig ist.

Weil es allerdings auch gegenteilige Meinungen gibt, ist zur Frage der Rechtmäßigkeit der Besteuerung der Energiepreispauschale jeweils eine Klage beim Finanzgericht Münster und beim Finanzgericht Mecklenburg-Vorpommern anhängig.

Somit bleibt abzuwarten, ob schon bald der Bundesfinanzhof oder das Bundesverfassungsgericht die Steuerpflicht dieser Pauschale unter die Lupe nehmen wird.

Es kann Einspruch gegen den Einkommensteuerbescheid 2022 eingelegt werden, um eine mögliche Steuerfreiheit zu wahren. Jedoch besteht kein gesetzlicher Anspruch auf Ruhenlassen des Verfahrens.

Hinweis:

Ob z. B. Arbeitnehmer die Energiepreispauschale von ihrem Arbeitgeber erhalten haben, erkennen diese am Eintrag „Großbuchstabe E“ in der Lohnsteuerbescheinigung für 2022.

Veräußerung eines Gartengrundstücks als privates Veräußerungsgeschäft steuerpflichtig

Die Steuerpflichtigen erwarben ein Grundstück mit einem alten Bauernhofgebäude. Das Gebäude bewohnten sie selbst. Das Gebäude war von einem fast 4.000 qm großen Grundstück umgeben. Dieses nutzten die Steuerpflichtigen als Garten. Später teilten sie das Grundstück in zwei Teilflächen. Sie bewohnten weiterhin das Haus auf dem einen Teilstück, den anderen – unbebauten – Grundstücksteil veräußerten sie. Für den Veräußerungsgewinn machten die Steuerpflichtigen eine Befreiung von der Einkommensteuer wegen einer Nutzung zu eigenen Wohnzwecken geltend.

Gewinne aus Grundstücksverkäufen sind grundsätzlich als sog. privates Veräußerungsgeschäft steuerpflichtig, wenn Erwerb und Verkauf der Immobilie binnen zehn Jahren stattfinden. Eine Ausnahme von der Besteuerung ist nur dann gegeben, wenn die Immobilie vom Steuerpflichtigen selbst bewohnt wird. Mangels eines auf einem Grundstück befindlichen Gebäudes können unbebaute Grundstücke nicht bewohnt werden. Dies gilt auch, wenn ein vorher als Garten genutzter Grundstücksteil abgetrennt und dann veräußert wird. So entschied der Bundesfinanzhof.

Ermittlung der steuerlichen Identifikationsnummer von Arbeitnehmern für die elektronische Übermittlung von Lohnsteuerbescheinigungen

Für die elektronische Übermittlung von Lohnsteuerbescheinigungen ist ab dem Veranlagungszeitraum 2023 die Angabe einer steuerlichen Identifikationsnummer notwendig.

Ein aktuelles Schreiben des Bundesfinanzministeriums regelt das Vorgehen in den Fällen, wenn dem Arbeitgeber die steuerliche Identifikationsnummer des Arbeitnehmers nicht vorliegt.

Hat der Arbeitgeber für den Arbeitnehmer für das Jahr 2022 eine Lohnsteuerbescheinigung übermittelt und versichert der Arbeitgeber, dass das Dienstverhältnis nach Ablauf des Jahres 2022 fortbestanden und der Arbeitnehmer trotz Aufforderung pflichtwidrig seine Identifikationsnummer bisher nicht mitgeteilt hat, teilt das zuständige Finanzamt die Identifikationsnummer des Arbeitnehmers auf formlose schriftliche Anfrage des Arbeitgebers mit.

Unabhängig davon kann der Arbeitgeber generell die Zuteilung bzw. die Mitteilung der steuerlichen Identifikationsnummer des Arbeitnehmers beim zuständigen Finanzamt beantragen, wenn ihn der Arbeitnehmer hierzu bevollmächtigt hat.

Legt der Arbeitnehmer dem Arbeitgeber die steuerliche Identifikationsnummer schuldhaft nicht vor und kann der Arbeitgeber diese dennoch nicht durch das Finanzamt erhalten, hat der Arbeitgeber regelmäßig die Lohnsteuer nach Steuerklasse VI zu ermitteln.

Nur in den Fällen, in denen der Arbeitnehmer die fehlende Mitteilung der steuerlichen Identifikationsnummer nicht zu vertreten hat oder der Arbeitgeber aufgrund von technischen Störungen die steuerliche Identifikationsnummer nicht abrufen kann, kann der Arbeitgeber für die Lohnsteuerberechnung die voraussichtliche Steuerklasse längstens für drei Kalendermonate zu Grunde legen.

Was hat es mit dem Progressionsvorbehalt auf sich?

Im Einkommensteuergesetz existiert der Begriff „Progressionsvorbehalt“. Unter diesem Begriff werden zwei Gruppen erfasst, bei denen die Anwendung des Progressionsvorbehalts erfolgt.

- inländische Lohn- und Einkommensersatzleistung gemäß (§ 32b Abs. 1 Satz 1

Nr. 1 EStG). - Auslandseinkünfte.

- ausländische Einkünfte bei zeitweiser unbeschränkter Steuerpflicht (§ 32b Abs. 1 Satz 1 Nr. 2 EStG).

- steuerfreie Auslandseinkünfte aufgrund eines Doppelbesteuerungs-abkommens – DBA (§ 32b Abs. 1 Satz 1 Nr. 3 EStG).

- steuerfreie Auslandseinkünfte aufgrund sonstiger zwischenstaatlicher Übereinkommen (§ 32b Abs. 1 Satz 1 Nr. 4 EStG).

- Einkünfte von Grenzpendlern, Ehegatten von EU/EWR-Ausländern und von bestimmten beschränkt steuerpflichtigen Arbeitnehmern (§ 32b Abs. 1 Satz 1 Nr. 5 EStG).

Im Steuerrecht gilt der Grundsatz der individuellen Leistungsfähigkeit. Diesem Grundsatz wird man gerecht, indem steuerbefreite Komponenten erst bei der Progression berücksichtigt werden. Die befreiten Einkommenskomponenten werden deshalb nur beim Steuersatz bzw. -tarif berücksichtigt.

Vereinfacht ausgedrückt zeigt folgendes Beispiel die Auswirkungen:

| Zu versteuerndes Einkommen eines Steuerpflichtigen: | 30.000 Euro |

| abzgl. darin enthaltene steuerfreie Einkünfte: | -10.000 Euro |

| zu versteuern bleiben: | 20.000 Euro |

| Dafür Steuersatz nach der Grundtabelle (9,8 %) | 1.960 Euro |

| Steuersatz für 30.000 Euro (15,7 %) | (4.710 Euro) |

| Steuer wegen Anwendung des Progressionssatzes auf zu versteuerndes Einkommen von 20.000 Euro | 3.140 Euro |

| Mehrsteuer wegen Anwendung des Progressionssatzes | 1.180 Euro |

Daraus folgt: Ist auf die Einkünfte der Progressionsvorbehalt anzuwenden, kann sich der Steuersatz deutlich erhöhen.

Liegen negative Einkünfte vor, die dem Progressionsvorbehalt unterliegen, mindern diese im Ergebnis den Steuersatz. Verluste können folglich zu einem Steuersatz von Null führen. Ausgenommen sind negative Einkünfte, bei denen ein Verlustausgleichsverbot besteht.

Für Umsatzsteuerpflichtige

Vermietung von Grundstücken mit Betriebsvorrichtungen

Der Europäische Gerichtshof sieht bei umsatzsteuerfreier Vermietung von Grundstücken die Umsatzsteuerpflicht von damit vermieteten Betriebsvorrichtungen nach dem deutschen Umsatzsteuergesetz als nicht mit der Mehrwertsteuer-Systemrichtlinie (MwStSystRL) vereinbar an. Der maßgebende Artikel der MwStSystRL sei vielmehr dahin auszulegen, dass die Betriebsvorrichtung umsatzsteuerfrei mitvermietet wird, wenn die Vermietung der Betriebsvorrichtung eine Nebenleistung zu der Hauptleistung der umsatzsteuerfreien Grundstücksvermietung ist.

Der Bundesfinanzhof folgte dieser Ansicht und änderte damit seine bisherige Rechtsprechung. Handelt es sich bei der Vermietung oder Verpachtung von auf Dauer eingebauten Betriebsvorrichtungen um eine Nebenleistung zu einer umsatzsteuerfreien Vermietung oder Verpachtung eines Gebäudes als Hauptleistung, so ist die Mitvermietung der Betriebsvorrichtungen ebenfalls umsatzsteuerfrei.

Hinweis

Durch die geänderte Rechtsauffassung des BFH ergibt sich Handlungsbedarf.

Ist die Mitvermietung von Betriebsvorrichtungen nun umsatzsteuerfrei, kann auf Eingangsleistungen, die die Betriebsvorrichtungen betreffen, keine Vorsteuer mehr abgezogen werden!

Es bleibt abzuwarten wie die Finanzverwaltung bzw. der Gesetzgeber darauf reagieren.

Kontrollgebühren = steuerpflichtige Leistung?

Infolge einer Entscheidung des Europäischen Gerichtshofs (Apcoa Parking) hat das Bundesfinanzministerium mit Schreiben vom 15.12.2023 Abschn. 1.3 des Umsatzsteuer-Anwendungserlasses um einen neuen Absatz 16b ergänzt.

Danach sind Kontrollgebühren, die ein mit dem Betrieb privater Parkplätze betrauter Unternehmer von den Nutzern der Parkplätze für die Nichtbeachtung der Allgemeinen Nutzungsbedingungen dieser Parkplätze erhebt, Entgelte für eine steuerpflichtige Leistung des Dienstleisters. Für bis zum 15.12.2023 eingegangene Zahlungen beanstandet die Finanzverwaltung es jedoch nicht, wenn darin echter Schadensersatz gesehen wird.

Darf das Finanzamt die Genehmigung zur Besteuerung nach vereinnahmten Entgelten gem. § 20 UStG widerrufen, nachdem durch eine Außenprüfung festgestellt worden war, dass der Unternehmer Rechnungen mit Umsatzsteuerausweis ausgestellt hatte, die von Rechnungsempfängern jahrelang nicht bezahlt worden sind?

Laut einem aktuellen Urteil des Bundesfinanzhofs beruhe diese systemwidrige „Steuerpause“ auf dem bisherigen Verständnis des deutschen Umsatzsteuergesetzes.

Es liege somit keine Rechtsgrundlage für den Widerruf der Genehmigung der Ist-Besteuerung vor. Auch eine missbräuchliche Gestaltung durch die am Leistungsaustausch beteiligten Steuerpflichtigen wird nicht angenommen. Möglicherweise liege eine unzutreffende Umsetzung der Anwendung der Mehrwertsteuer-Systemrichtlinie (Art. 167 MwStSystRL) durch den Mitgliedstaat Deutschland vor, so der Bundesfinanzhof.

Verfahrensrecht

Auch nach dem Tod des Geschäftsinhabers ist eine steuerliche Betriebsprüfung zulässig

Geklagt hatten zwei Söhne, die jeweils Miterbe nach ihrem verstorbenen Vater geworden waren. Der Vater betrieb bis zu seinem Tod ein Bauunternehmen. Der Betrieb wurde von den Söhnen nicht weitergeführt. Das Finanzamt ordnete dennoch eine Betriebsprüfung für mehrere zurückliegende Jahre an. Die Söhne waren der Auffassung, dass eine Betriebsprüfung nur erfolgen dürfe, solange der Inhaber selbst Auskünfte zu der betrieblichen Tätigkeit geben könne und der Betrieb noch existiere.

Die Durchführung einer steuerlichen Betriebsprüfung für zurückliegende Besteuerungszeiträume ist auch dann zulässig, wenn der Betriebsinhaber verstorben ist und der Betrieb von den Erben nicht weitergeführt wird. Die steuerlichen Pflichten gehen mit dem Tod des Betriebsinhabers auf die Erben über. Dazu gehört auch die Duldung der Betriebsprüfung. So entschied das Hessische Finanzgericht.

Führung einer PC-Kasse ohne festes Zuordnungskriterium – Schätzung rechtmäßig

Wenn Einzelaufzeichnungen nach Erstellung des Tagesendsummenbons (Z-Bons) nachträglich programmseitig umorganisiert werden, sodass das einmal chronologisch vergebene Zuordnungskriterium (Datensatznummer) gelöscht wird, besteht aufgrund nicht ordnungsgemäßer Kassenführung eine Schätzungsbefugnis dem Grunde nach. So entschied das Niedersächsische Finanzgericht.

Zivilrecht

Kfz-Leasingvertrag ohne Kaufverpflichtung abgeschlossen – Verbraucher hat kein Widerrufsrecht

Ein Verbraucher, der einen Leasingvertrag über ein Kraftfahrzeug ohne Kaufverpflichtung schließt, hat kein Widerrufsrecht. Dagegen kann ein Verbraucher, der einen Kreditvertrag im Hinblick auf den Kauf eines Fahrzeugs geschlossen hat, ohne dass er ordnungsgemäß über seine Rechte und Pflichten informiert wurde, jederzeit den Widerruf erklären, solange die Informationen nicht vollständig und zutreffend erteilt wurden, vorausgesetzt, der Widerruf erfolgt vor der vollständigen Erfüllung des Vertrags. So entschied der Europäische Gerichtshof und präzisierte die Rechte der Verbraucher im Bereich von Kraftfahrzeugleasing und -krediten.

Im Fall eines Leasingvertrags über ein Kraftfahrzeug ohne Kaufverpflichtung ergebe sich aus dem Unionsrecht kein Widerrufsrecht für den Verbraucher. Dagegen könne er im Fall des Abschlusses eines Kreditvertrags im Hinblick auf den Kauf eines Fahrzeugs, ohne sich rechtsmissbräuchlich zu verhalten, jederzeit von seinem Widerrufsrecht Gebrauch machen, solange er keine vollständigen und zutreffenden Informationen über seine Rechte und Pflichten erhalten habe und der Vertrag noch nicht vollständig erfüllt wurde, d. h. in der Regel bis zur Fälligkeit der letzten Rückzahlungsrate.

Mehrere Verbraucher hatten vor dem Landgericht Ravensburg geltend gemacht, sie hätten Leasing- oder Kreditverträge mit Banken von Automobilherstellern (BMW-Bank, Volkswagen Bank und Audi Bank) wirksam widerrufen. Diese Verträge betrafen das Leasing eines Fahrzeugs ohne Kaufverpflichtung oder die Finanzierung eines Gebrauchtwagens. Das Landgericht hatte daraufhin den EuGH hierzu befragt.

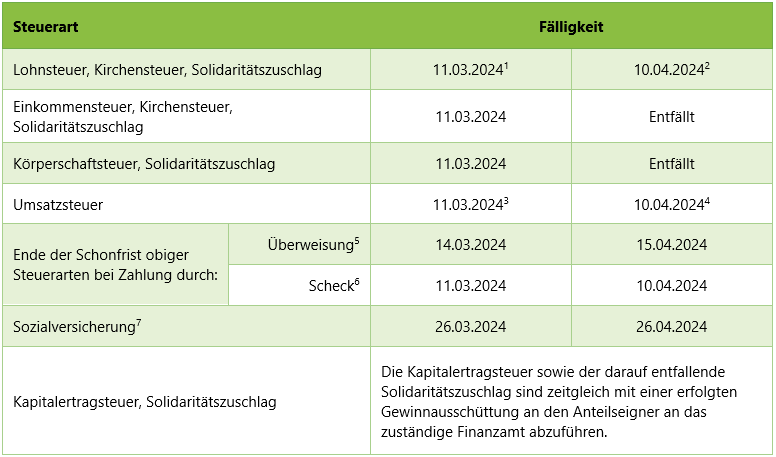

Termine Steuern/Sozialversicherung März/April 2024

1 Für den abgelaufenen Monat.

2 Für den abgelaufenen Monat, bei Vierteljahreszahlern für das abgelaufene Kalendervierteljahr.

3 Für den abgelaufenen Monat, bei Dauerfristverlängerung für den vorletzten Monat.

4 Für den abgelaufenen Monat, bei Dauerfristverlängerung für den vorletzten Monat, bei Vierteljahreszahlern (ohne Dauerfristverlängerung) für das abgelaufene Kalendervierteljahr.

5 Umsatzsteuervoranmeldungen und Lohnsteueranmeldungen müssen grundsätzlich bis zum 10. des dem Anmeldungszeitraum folgenden Monats (auf elektronischem Weg) abgegeben werden. Fällt der 10. auf einen Samstag, Sonntag oder Feiertag, ist der nächste Werktag der Stichtag. Bei einer Säumnis der Zahlung bis zu drei Tagen werden keine Säumniszuschläge erhoben. Eine Überweisung muss so frühzeitig erfolgen, dass die Wertstellung auf dem Konto des Finanzamts am Tag der Fälligkeit erfolgt.

6 Bei Zahlung durch Scheck ist zu beachten, dass die Zahlung erst drei Tage nach Eingang des Schecks beim Finanzamt als erfolgt gilt. Es sollte stattdessen eine Einzugsermächtigung erteilt werden.

7 Die Sozialversicherungsbeiträge sind einheitlich am drittletzten Bankarbeitstag des laufenden Monats fällig. Um Säumniszuschläge zu vermeiden, empfiehlt sich das Lastschriftverfahren. Bei allen Krankenkassen gilt ein einheitlicher Abgabetermin für die Beitragsnachweise. Diese müssen der jeweiligen Einzugsstelle bis spätestens zwei Arbeitstage vor Fälligkeit (d. h. am 22.03.2024/24.04.2024, jeweils 0 Uhr) vorliegen. Regionale Besonderheiten bzgl. der Fälligkeiten sind ggf. zu beachten. Wird die Lohnbuchführung durch extern Beauftragte erledigt, sollten die Lohn- und Gehaltsdaten etwa zehn Tage vor dem Fälligkeitstermin an den Beauftragten übermittelt werden. Dies gilt insbesondere, wenn die Fälligkeit auf einen Montag oder auf einen Tag nach Feiertagen fällt.